撰文:Cobie

编译:派蒙

写在前面,这篇文章很短且未经校对,可能存在错误。首先,文中观点并不能作为投资建议,仅代表作者个人观点。其次,虽然曾经是 Lido 早期团队中的一份子,但作者目前已经不在 Lido 工作,因此这篇文章也并不代表 Lido。最后,由于持有 LDO、ETH 以及 stETH,本文观点可能有所偏颇,但尽可能做到不偏不倚,供读者找寻正确答案。

什么是 Lido?

Cobie 于 2020 年 10 月曾发表过一篇博文介绍了 Lido:

简而言之,Lido 是一个自治的,且将用户所质押的以太坊进行代币化的质押池。

当用户选择质押一个以太坊,Lido 会选择一个验证节点并会返还一个 stETH 作为回报。当这个 ETH 获取质押收益时,用户持有的 stETH 余额会自动改变,以匹配该信标链上的余额。当以太坊的工作人员最终发布下一步举措之后,stETH 将会自动解除质押,标的也允许赎回。

以太坊自身质押机制的不足,2020 年底推出但一直没有具体合并时间的信标链,都是 Lido 非常受人欢迎的原因。对于用户而言,Lido 无疑是最受欢迎的以太坊质押方式。

stETH 的「锚定」?

在其生命周期的绝大多数时间内,stETH 与 ETH 基本上都是 1:1 兑换。

虽然在前几个月波动性很大 —— 每个 stETH 的价格从 0.92 到 1.02 ETH 不等,随着流动性的增加和时间的推移,stETH 与 ETH 的兑换比值变得越来越稳定。

然而后面的故事则是 UST 解除锚定和 LUNA 的崩溃,stETH 也在受到了一定的影响。从那时算起,以太坊的价格已经连续下跌了差不多 10 周时间,跌幅达到了约 50%。

可能由于 stETH 与 ETH 相对稳定的 1:1 兑换比率属实前所未有(也可能是「锚定」已然成为 UST 崩盘后引发人们 ptsd 的一大热门话题),很多人错误地认为 stETH 也同 ETH 挂钩。

事实上,stETH 并不与 ETH 严格锚定,1:1 的兑换比率也不是 Lido 的必然要求。stETH 实际上会根据质押 ETH 的需求或流动性进行市场定价,而非简单锚定。

Lido 并非唯一的流动性质押协议。从其他利用率低且流动性较差的质押协议来看,质押比例 1:1 的流动性市场是不可能存在的:

Binance 的 BETH:

Ankr 的 AETHC:

这两种质押衍生品的工作方式和 Lido 类似,Ankr 先于 Lido 推出,而 Binance 的 BETH 则在几个月后登场,可以说它们存在的时间大致相同。

正如上图所示,AETHC 和 BETH 基本上从诞生以来从未以「锚定」价格交易过 ——BETH 最低跌至每 BETH 0.85 ETH,AETHC 跌到了 0.80 ETH。

质押衍生品并不是稳定币,甚至达不到所谓「算法稳定」的程度。有些人认为它们更类似于 Gretscale 的 GBTC,或类似于未来交货日期未知的期货市场。从根本上来说,它们锁定的是抵押品代币化权利,交易价低于其锁定的标的资产价格是意料之中的。

赎回,套利以及质押 ETH 的合理定价方式

用户可以通过质押一个 ETH 快速在 Lido 上铸造一个 stETH。

正为如此,stETH 的交易价格不应该超过 1 ETH。如果 stETH 曾经以 1.10 ETH 价格交易,交易者可以简单地用 1 个 ETH 铸造 1 个 stETH,然后以 1.10 ETH 出售 —— 他们反复以此手段套利,直到恢复平价。

这种「方便」的套利机会目前在另一方向并不现实。

stETH,BETH,RETH,AETHC 等 ETH 流动质押代币在合并后支持交易的 eth2 上并不能被赎回。

然而合并的确切时间尚未确定,可能在今年十月,也不排除被推到今年年底或明年年初的可能性。合并之后的状态转换和分支更新的时间同样无法确定,很大程度会占用合并后 6 个月的时间。

当然,一次能解除质押的 ETH 数量也是一个限制因素。如果各种方式质押的 ETH 同时解除质押,解绑大队可能要排到一年多以后。

在一切尘埃落定之后,流动质押货币将有双向套利机会 —— 交易者可以用 0.9 个 ETH 买入 1 个 stETH,再用 1 个 ETH 赎回,如此反复。

不过,即便身处牛市之中,且已经具备了双向套利的可能,流动质押代币的价格仍然可能低于标的资产价格。合理的定价标准实际上是一个可以有效权衡买方对赎回 / 解除质押期风险与该风险能够带来的潜在收益,以及卖方权衡解除质押期对自己的影响确定是否即刻出售的比例之后,寻找到的那个对于整个系统来说利益最大化的动态平衡点。

就目前而言,赎回路径的缺失导致流动性大打折扣。

在牛市中,ETH 需求量大,交易者能够以低于 1ETH 的价格购买 stETH 也不失为额外赚取 ETH 的一种方式,因此以小折扣购买 stETH 是很有吸引力的。此外,牛市中对流动性的需求较低,投资者愿意持有能够带来收益的资产,所以 stETH 相对而言不会面对较大的抛售压力。

然而,在熊市中,ETH 需求量极小,人们对流动性的需求迅速提升。长期持有这种「反身性」资产的需求大幅降低,越来越多的用户会选择抛售质押 ETH 头寸,并更加青睐短期持有 ETH。

stETH 与 ETH 之间的折价比率实际上代表了 stETH 持有者对流动性的需求以及对折价购买质押 ETH 衍生品需求之间的关系。

同时,一些大玩家已经通过退出 stETH 市场表达了他们近期对流动性的需求。

当然,折扣率的确定还受智能合约风险,治理风险,信标链风险以及合并是否发生等方面发生。虽然这些风险看似跟买卖双方需求意愿等变量相比像个常数,但人们对其重要性的评估也会随着对市场变化的担忧而变化。

看起来宏观流动性偏好仍然是最大的影响因素,而关于合并的看法到目前为止更像没有多大影响的因子。

谁在卖出?

虽然由于 UST ptsd,很多人把注意力集中在 stETH 的价格上,但 stETH 有可能是另一个不同的故事。

现在关于 stETH 讨论中最值得注意的问题是:谁是「固定」卖家?

答案似乎指向几个群体:

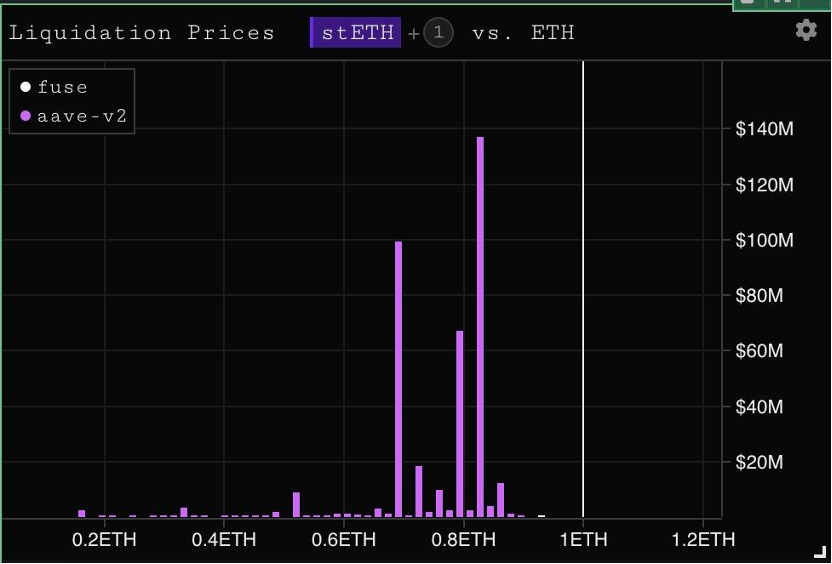

- 加杠杆的质押者,可以从链上识别

- 需要处理存款赎回的实体

加杠杆的质押者

投资者使用 Aave 来加杠杆质押 ETH,交易流程具体如下:

- 买入 ETH

- 质押 ETH 铸造 stETH(或在市场上购买 stETH)

- 向 Aave 中存入新的 stETH

- 用此存款借入 ETH

- 质押借入的 ETH 并铸造 stETH

- 重复以上操作

Instadapp 以及其他类似产品将此此中交易变成了「金库」,吸引了相当规模的存款买入杠杆 stETH 头寸。

除非交易者能够为这些头寸提供更多的抵押,否则它们就存在链上清算价格。同时要想去杠杆,则需要将 stETH 卖掉换取 ETH,也有助于 stETH 的定价。

如果触发了链上清算,这部分抛压自然会导致 stETH 价格下降。

CeFi 存取款行为

而第二个群体就显得没那么透明了。

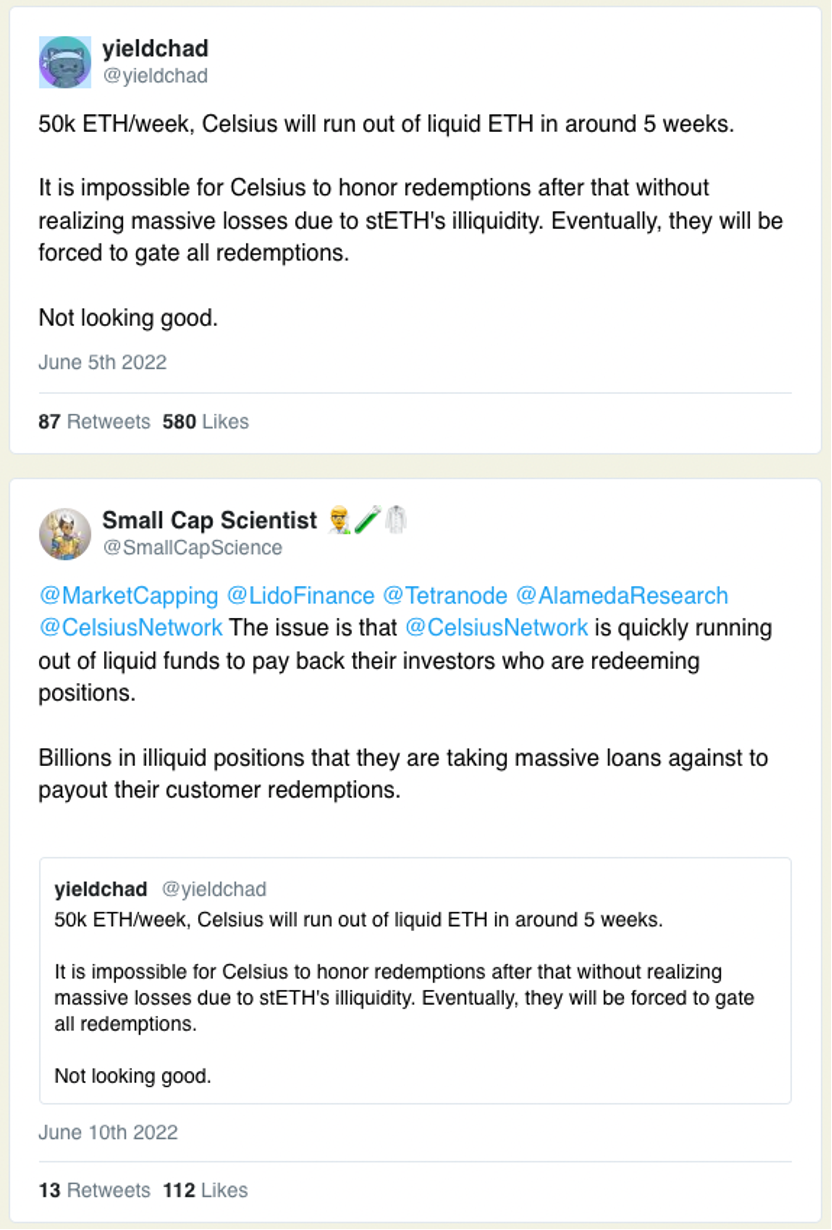

有传言和链上研究表明,像 Celsius 这样的实体有所谓的流动资金问题。当然,由于 Celsius 是一家「CeFi」企业,其财务状况或资金管理战略并不会完全对外披露。

因此,这完全是猜测,局外人不可能真正知道 Celsius 内部发生了什么。

但研究人员推测,目前用户提款的速将度很快超过 Celsius 拥有的流动资金。

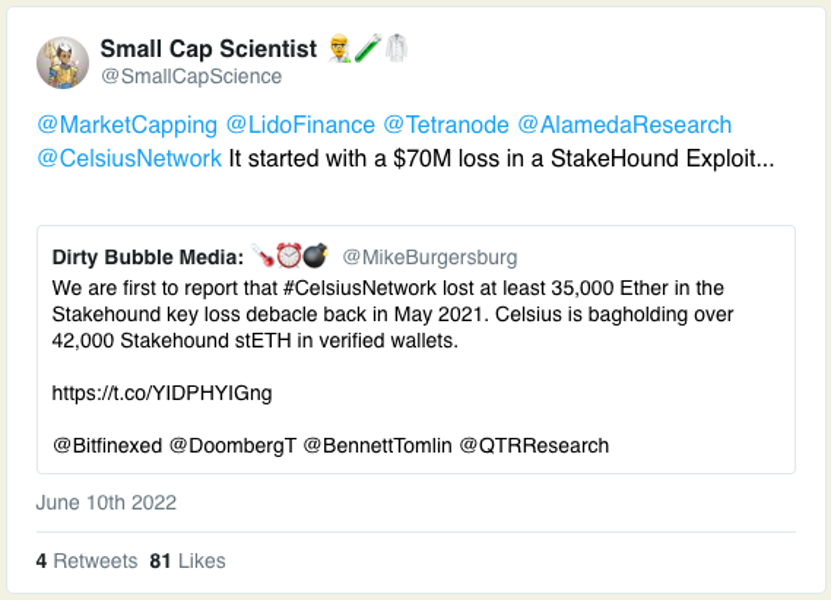

还有人猜测此前 Celsius 在 DeFi 的投资损失。据称,Celsius 在 StakeHound、Badger 还有 Luna/UST 中都损失了资金。

据称,Celsius 使用客户存款进行 DeFi 再投资,以提供额外收益,在此期间,它们或许因疏漏而蒙受损失。此外,他们还通过 Lido 以及其他非流动性的抵押节点运营商进行合作,抵押大量 ETH,这些 ETH 不具有流动性,可能要经过半年甚至一年之久才能赎回。

而对 Celsius 来说,由于他们的头寸规模大于 stETH 的可用流动资金,所以即便是所谓的流动质押也实际上并不具备流动性。

如果 Celsius 为了恢复用户提款的流动性而成为 stETH 的强制卖家,这也许会成为触发多重清算的导火索。事实上,对这一事件的恐惧也可能是触发因素。

当然,这些也都是推测。Celsius 的实际财务状况,工具,客户负债情况实际并不能为外人所知。

虽然 Celsius 不太可能完全失去客户的资金,但从理论上讲,假如用户要求提款时,信标链上的资产赎回日期遥遥无期,Celsius 有可能最终陷入这样的境地。

Celsius 处理这种情况的手段似乎格外重要。用这些被锁定的资产举债以偿还客户,也不过只是拖延了他们作为「Forced sellers」的时间,并使事件的最终走向变得更加糟糕。

那么,「大冤种」究竟是谁?

现在就知道 stETH,BETH,AETHC,RETH 未来的价格走向并不实际。

相反,试想,假如 Celsius 的骗局是真的,或者假如链上的加杠杆质押者已经无力提供抵押等等状况真的存在,那谁又会是最大的输家呢?

毫无疑问,当然是 Celsius 和它的用户们。Celsius 可能无法为每个用户处理提款业务,也可能在合并前因低价抛售填补提款漏洞而蒙受相当大的损失。

PS:假如站在 Celsius 的角度,或许以适当的折扣退出私人 OTC 中的 stETH,以挽回颜面并维持公信力是一种好的选择。

加杠杆的人也难逃厄运。

同样,任何想在信标链上状态转换前退出 stETH 头寸的人也会感到棘手。试想,今天质押 ETH(或今天以「折扣价」买入 stETH)的交易员或投资者,需要在 3 周或 3 个月之后才能退出,stETH/ETH 的比率显然不能同入场时完全一致。

而在合并结束之后,由于每个 stETH 在信标链上都有等量兑换的 ETH,不加杠杆的 stETH 持有者通过信标链上解除抵押直接退场,并不会遭受损失。

1:1 赎回有保障吗?

stETH,BETH,AETHC 在以太坊合并完成可以赎回时都可以等比例赎回 ETH。

然而,能够打破 1:1 赎回的可能有以下两种情况:

- 如果今天你持有 10 个 stETH,而 Lido 的验证节点被惩罚了,那么其中产生的损失将由 stETH 持有者买单。比如,由于 Slash 机制的惩罚,10 个 stETH 可能贬值成 9.5 个 stETH。这种情况也同样可能发生在 Ankr 上,然而由于 RocketPool 要求验证节点发布额外的抵押品,情况会有所不同。

- 致命的协议 bug—— 无论是 Lido,RocketPool,Ankr 或者其他任何质押池,一个致命的协议 bug,可能会对他们的流动性质押协议产生影响。

虽然在信标链上 Slash 少有发生,绝大多数流动性质押协议也都有完备的验证节点,但也不能排除以上两种小概率事件的出现。

当然,协议的审计过程肯定也非常全面 —— 但能够确定的是,世界上绝大多数人可能都有审计 ptsd。

虽然这些风险或轻微或严重都可能真实存在,但究其发生概率实在微乎其微,且随着时间的推移,风险敞口并不会产生任何变化。

还有一些如 eth2 的交付风险(合并是否发生以及合并发生的事件等等)和治理风险,也同样没有实质性的增加或减少。

PS:如果 eth2 并未实装,人们或许能够推测出质押的 ETH 将何去何从。由于流动行质押衍生品仅占据所有质押 ETH 的 1/3,每个加密货币公司和交易所都以某种方式进行了 ETH 质押,因此或许需要某种给予社会共识的方式最终赎回,可以说是一个比仅仅讨论质押代币更为复杂的问题。

总之,不考虑以上风险,且有足够的 ETH 能够偿付的情况下,无论市场中的 stETH/ETH 比率如何,任何流动质押池中铸造的「*ETH」都会最终以 1ETH 的价格赎回。

市场偏好正在悄然发生变化

对于那些愿意接受智能合约以及验证节点风险的人来讲,这些情况将会提供一个有意思的机会。那么,交易者会愿意持有 stETH 多久,并且会愿意以何种价格入场呢?

信标链上的合并与状态转换可能一触即发,套利将变得更有吸引力。随着到期日的临近,虽然很大程度上仍然取决于交易者对美元价格的市场情绪,但人们感知到的价格风险很可能降低。

币安Binance交易所_全球最大交易量的数字平台app

币安Binance交易所_全球最大交易量的数字平台app