原标题:The USDC Depeg Implications on DeFi: Two Paths Forward

作者:Ignas | DeFi Research

编译:Felix

USDC脱锚引发了对DeFi未来的重大担忧和质疑。由于DeFi生态系统严重依赖USDC,因此评估未来的潜在解决方案至关重要。

对于DeFi,有两条路径:重塑品牌为“链上金融”或拥抱完全去中心化。

路径1:将DeFi重塑为链上金融

DeFi依赖于稳定币、预言机和Web2基础设施等中心化组件,这使其容易受到潜在的政府打击。

USDC本身被认为是最安全的抵押品,以至于Compound v2将USDC强行锚定为1美元。

现在我们意识到,对USDC的信任最终取决于对TradFi银行系统和政府的信任。如果政府真的想关闭(大部分)DeFi,他们是能够做到的。

目前,DeFi在每一层都意味着去中心化和去信任化,因此,即使是一个中心化的组件也会危及整个协议。通过将DeFi重新命名为链上金融,该行业可以在承认其中心化方面的同时保持自我托管、增加流动性、可组合性和单一的真实来源(不可逆交易)等关键优势。

目前,DeFi在每一层都意味着去中心化和去信任化,因此,即使是一个中心化的组件也会危及整个协议。通过将DeFi重新命名为链上金融,该行业可以在承认其中心化方面的同时保持自我托管、增加流动性、可组合性和单一的真实来源(不可逆交易)等关键优势。

像FRAX这样的例子表明,项目可以在不完全接受去中心化的情况下转向链上金融。

像FRAX这样的例子表明,项目可以在不完全接受去中心化的情况下转向链上金融。

Frax的目标是其申请的美联储主账户(Fed Master Account)尽可能接近美联储,从而消除USDC和银行倒闭的风险,使FRAX成为最接近无风险的美元。

即使有一些中心化的组件,像FRAX这样的项目仍然可以从DeFi基础设施中受益。

即使有一些中心化的组件,像FRAX这样的项目仍然可以从DeFi基础设施中受益。

这是因为DeFi生态系统可以成为最大程度免信任的环境,从而最大限度地减少人为干预的需要。

这是因为DeFi生态系统可以成为最大程度免信任的环境,从而最大限度地减少人为干预的需要。

以Uniswap为例:它的代码被设计成不可变的,这使得像FRAX这样的资产可以在不受任何审查的情况下在链上交易。

但需要注意的是,Uniswap的前端用户界面仍然是中心化的,因此容易受到监管压力的影响。

这凸显了DeFi项目必须在提供去中心化的好处和驾驭监管合规的复杂性之间取得微妙的平衡。

这凸显了DeFi项目必须在提供去中心化的好处和驾驭监管合规的复杂性之间取得微妙的平衡。

因此,DeFi的所有元素和协议可能永远不会完全去中心化或抗审查,因此将USDC等代币视为风险资产并将DeFi视为链上金融有助于解决这种混乱和道德困境。

路径2:拥抱完成去中心化

第二种路径是让DeFi社区去掉中心化元素,变得像比特币一样完全去中心化。

这将涉及用比特币(BTC)或以太坊(ETH)等抗审查抵押品取代USDC。稳定币协议Liquity的LUSD、Maker的DAI和Tornado Cash等项目就是这个方向的例证。

LUSD

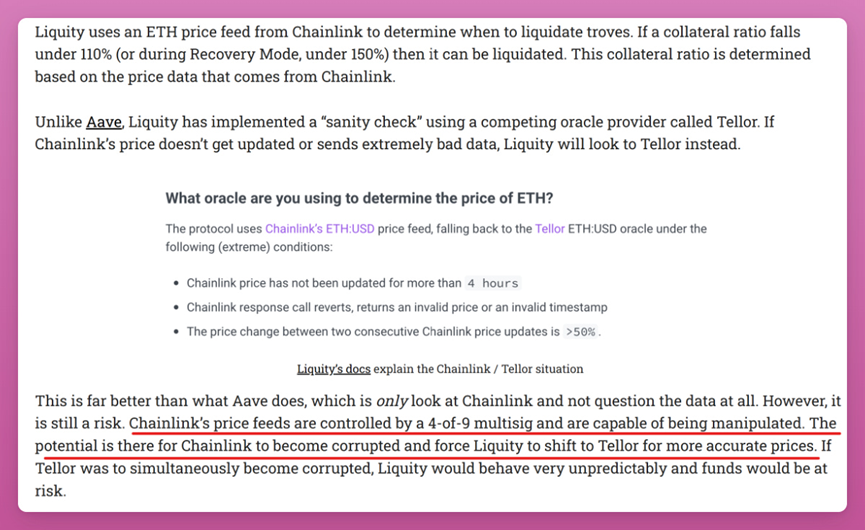

稳定币协议Liquity的LUSD是一个用更去中心化方法的典型例子。

在USDC崩盘期间,LUSD证明了其作为避险资产的价值,在市场动荡中提供了稳定性。这就像当前TradFi系统中的瑞士法郎。

然而,重要的是要认识到,即使是更具去中心化属性的LUSD,也依赖于可以在极端情况下被操纵的价格预言机。

资料来源:Blec ReportBlec 报告

资料来源:Blec ReportBlec 报告

这凸显了DeFi项目在寻求完全去中心化同时,确保用户的安全性和可靠性方面面临的持续挑战和复杂性。

DAI

MakerDAO对DAI的愿景是将其打造为一种完全去中心化且公正的全球货币。

为实现这一目标,Maker打算逐步停止使用最终形式的USDC等易于扣押的抵押品,以确保货币的基础更具弹性和安全性。如果需要,这需要放弃与美元挂钩。

DeFi生态系统最近对USDC的严重依赖敲响了警钟,促使MakerDAO加快实现这一使命的努力。

Tornado Cash

Tornado Cash证明了实现完全去中心化是可能的,尽管成本很高。

作为一种成功的隐私工具,Tornado Cash混淆了发送者和接收者的交易数据,并拥有2.47亿美元的TVL(总锁仓价值)。

不幸的是,这种程度的去中心化让项目的开发者付出了高昂的代价,他们最终也因洗钱指控而面临牢狱之灾。

不幸的是,这种程度的去中心化让项目的开发者付出了高昂的代价,他们最终也因洗钱指控而面临牢狱之灾。

去中心化的高成本

Tornado Cash案例对DeFi生态系统提出了关键问题:

- 创始人是否愿意承担与完全去中心化相关的风险?

- 如果用户的钱包面临被列入黑名单的风险,那么用户是否会愿意与完全去中心化的应用程序进行交互?

虽然并非每个DeFi dApp都被监管机构视为威胁,但监管干预的可能性仍然是该行业一直存在的担忧。事实上,最近对稳定币的打击正在推动DeFi走向去中心化。

随着DeFi领域的不断发展,在去中心化和合规性之间取得平衡对于这些项目的长期成功和可持续性至关重要。

DAO 中的 D

想象一下,如果美国政府要求将DAI列入黑名单。

去中心化自治组织(DAO),如Curve,允许无需许可的工厂池创建,将如何响应这样的要求?Aave呢?

面对这样的困境,Curve DAO是选择在智能合约层面封杀DAI,还是冒着自己被列入黑名单的风险?

在完全去中心化的错综复杂的环境中行事并非易事,因为项目必须仔细平衡其对去中心化的承诺,与应对潜在监管挑战和维持可持续生态系统的需要。

DeFi的双向未来

实际上,整个DeFi生态系统还有第三条路径。

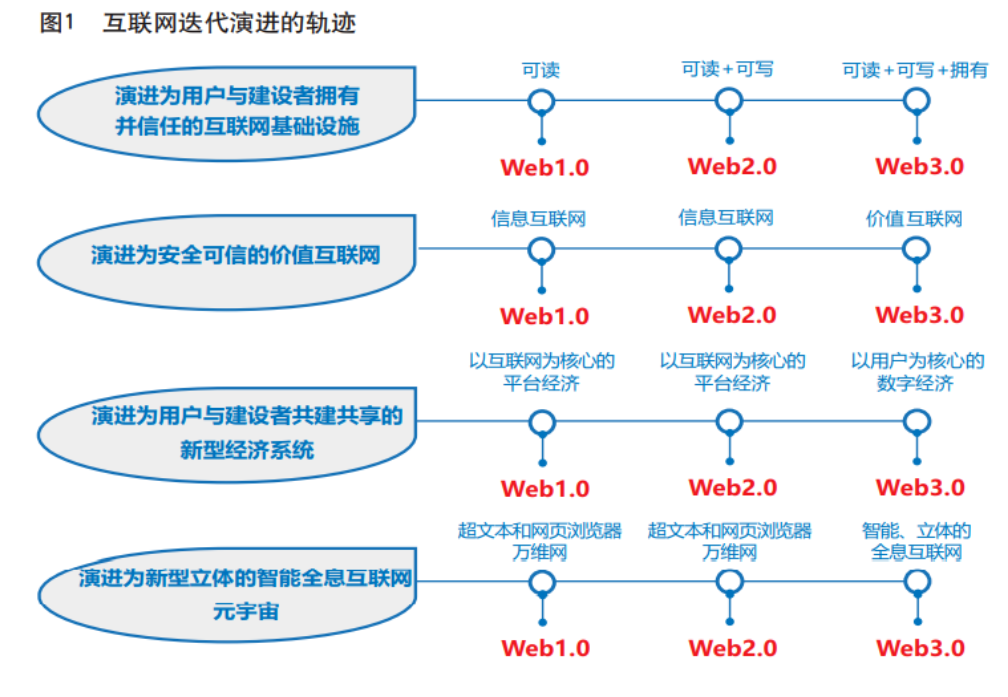

DeFi有可能同时向两个方向发展,就像今天的互联网一样。虽然大多数用户通过受监管的服务访问互联网,但寻求隐私的个人可以使用暗网来提高匿名性。

DeFi协议可能同样存在不同程度的去中心化和监管合规性。

例如,Uniswap 界面可能会受到审查,阻止对特定代币的访问,但社区可以自由创建自己的UI,因为代码是不可变且非歧视性的。

金融的未来

最近的USDC崩盘事件充分表明,DeFi并不像我们曾经想象的那样去中心化。但“DeFi”这个词已经根深蒂固,不太可能轻易被取代。

尽管如此,DAO必须停止延续完全去中心化的幻想,并开始承认现实情况。从本质上讲,虽然我们继续使用“DeFi”一词,但我们应该注意它更准确地代表了链上金融的概念,它结合了去中心化和中心化的元素。

从这些方面理解, DeFi社区可以努力建立一个更具弹性和透明的生态系统。

币安Binance交易所_全球最大交易量的数字平台app

币安Binance交易所_全球最大交易量的数字平台app